A dollár erősödése mellett szóló érvek csak halmozódtak az elmúlt időszakban: stabil gazdasági növekedés, erős munkaerőpiac, várhatóan felpörgő költségvetési élénkítés és gyorsuló inflációs kilátások, emelkedő kamatszint. Eközben az eurózóna gazdasága csak félgőzzel döcög, az inflációs kilátások alul lövik az Európai Központi Bank 2%-os inflációs célját, a jegybank zéró kamatkörnyezetet tart fenn, Brexiten túl és választások előtt vagyunk, politikai bizonytalanság terheli a közös európai fizetőeszköz értékeltségét.

A fentieket összegezve szinte minden érv a dollár további erősödése, illetve az euró további gyengülése mellett szól, de vegyük számba, hogy mi változtathat a dollár 2008 óta tartó erősödő trendjén az euróval szemben!

Trump: bizonytalanság helyett megváltás?

A befektetők a Fed decemberi kamatemelését követően 2017-ben és 2018-ban is további 2-3-szor 25 bázispontos kamatemelést várnak. A kamatemelési várakozások egyik fontos sarokköve Trump várható költségvetési élénkítése: az infrastrukturális beruházások felpörgetése a gazdasági növekedés és az infláció gyorsulását eredményezheti, aminek köszönhetően a jegybank részéről már kevesebb támogatásra lesz szükség. Trump gazdasági programja azonban majd csak valamikor 2017 közepén fog körvonalazódni, a tényleges hatása pedig legkorábban jövő év utolsó negyedévében fog érvényesülni.

A piac tehát megelőlegezi a bizalmat Trump politikájának. De emlékezzünk csak vissza az elnökválasztást megelőző „mainstream” piaci várakozásokra Trump politikájával kapcsolatban: Trump elnöksége kiszámíthatatlanságot hozhat, a bizonytalanság pedig a gazdaság lassulását és ezáltal a Fed kamatemelésének elhalasztását hozhatja magával. Ehhez képest jelenleg ott tartunk, hogy a piac kiárazta a bizonytalanságot és beárazta a várható költségvetési élénkítést, tehát a befektetők rózsaszín szemüvegen keresztül látják az új elnök politikáját.

Véleményem szerint Trump politikája bőven tartogat majd meglepetéseket, ez pedig az árfolyamok volatilitásában is megmutatkozhat az előttünk álló elnöki ciklusban. A kockázatkerülés erősödése – legyen az akár geopolitikai, akár más indíttatású – viszont ismét a menedék-eszközként funkcionáló dollár erősödését hozhatná, viszont a kamatpolitika oldaláról már kevesebb támogatást kapna a dollár a bizonytalanság miatt kamatemeléseit elhalasztó Fednek köszönhetően.

Európai Központi Bank: mégis lesz kamatemelés jövőre?

Az EUR/USD viszonylatában a legfontosabb tényező tehát továbbra is az eltérő kamatpolitika: az amerikai Fed már tavaly decemberben a szigorítás irányába mozdult el, miközben az Európai Központi Bank épp az elmúlt napokban hosszabbította meg érvényben lévő kötvényvásárlási programját.

Könnyen elképzelhető azonban, hogy az ellentétes irányú monetáris politikák sztorijában nem várt fordulat következik. Az EKB ugyanis szintén elmozdulhat a kamatszintek „normalizálódása” irányába, tekintetbe véve azokat az érveket, hogy az érvényben tartott negatív- (betéti), illetve zéró-kamatpolitika nem váltotta be a hozzá fűzött reményeket, valamint túlzott mértékben rontja a kereskedelmi bankok eredményességét. Az európai kamatszintek normalizálódása azonban nem jelentene meredeken emelkedő kamatpályát, hanem a kamatok visszatérnének a rendkívül alacsony, de pozitív tartományba.

Az EKB részéről egy másik fontos jelzés a kötvényvásárlási program kifutására tett utalás lehet valamikor 2017 második felében, ami szintén azt jelentené, hogy a két nagy jegybank monetáris politikája már nem ellentétes irányú, az EKB ugyanis a szokásos lemaradással, de követi a Fed politikájának változását.

Fed: megint a piac diktál?

Az euró és a dollár között fennálló kamatkülönbözet a dollár malmára hajtja a vizet, de éppen az emelkedő kamatok miatt erősödő valuta, illetve emelkedő hozamszintek miatt akár tovább lassulhat a Fed kamatemelési pályája a jövőben. A Fed ugyanis vélhetően nem nézné jó szemmel sem a dollár túlzott erősödését, sem a hozamszintek további meredek emelkedését – az emelkedő kamatszinttel kapcsolatos várakozások ugyanis az árfolyammozgásokon keresztül már önmagukban monetáris szigorítást jelentenek.

Éppen ezért könnyen lehet, hogy a Fed döntéshozói a trendszerűen paritás alá erősödő dollár árfolyamára verbális intervencióval reagálnának, jelezve, hogy a túlzottan erős dollár azokon a szinteken már káros az amerikai gazdaság számára.

európai politika: biztos a bizonytalanság?

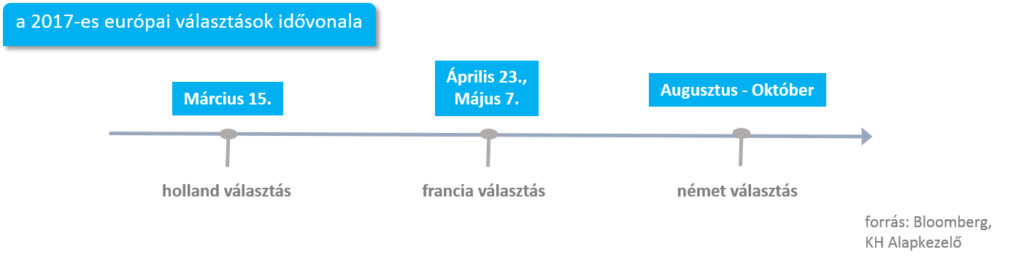

Ahogy már említettem, a közös európai fizetőeszköz értékeltségét számos politikai bizonytalanság terheli: előttünk van (és ködbe burkolódzik) a Brexit tényleges menetrendje, valamint a 2017-es európai választások (holland, francia, német), amelyek akár az idén látott trend(?), az elitellenes erők előretörésének folytatását is hozhatják.

A Brexit példája azonban akár józanságot is hozhatna, látva a brit gazdaság várható lassulását és az angol font teljesítményét. Szintén bizakodásra adhat okot az euróövezet fennmaradásáért aggódóknak az Eurobarometer májusi felmérése, amely szerint az EU-val kapcsolatos ellenérzések ellenére az eurót inkább kedveli az európai lakosság. Az eurószkeptikusok előretörése ellenére vélhetően egyik politikai erő sem szeretne az euróövezet elhagyásáért egy valutaválságot kockáztatni, ami súlyos gazdasági (és népszerűségi) következményekkel járhat. Ebben a tekintetben tehát az európai választások után akár fel is lélegezhetne az euró a politikai kockázatok terhe alól.

venni vagy eladni?

A fenti gondolatokat összegezve nem számítunk a dollár korábban látott erősödő trendjének (a dollár közel 25%-ot erősödött az euróval szemben 2014 óta) folytatására. Tehát várakozásunk szerint inkább meglepetést jelentene ha a dollár hosszabb távon is változatlanul erősödne az euróval szemben, és az árfolyam tartósan stabilizálódni tudna paritás alatt. Ennek ellenére elképzelhető, hogy rövid távon folytatódik a dollár-erősödése, de 2017 végére már inkább arra fogadnánk, hogy 300 alatt marad az USD/HUF árfolyama (310 körüli EUR/HUF árfolyamot feltételezve).

[poll id=”27″]