A magyar tőzsde a kiváló évkezdet után nemcsak hogy lendületét vesztette, hanem esni kezdett, mi több jelentősen le is maradt a régiós és globális versenyben.

Az elmúlt két évben el voltak kényeztetve a hazai befektetők, a BUX index több mint 90%-ot emelkedett. A kedvező trend folytatására idén is volt esély, mivel a hazai blue chipek profitja az elemzői várakozások szerint tovább emelkedhet.

Azonban az év elején hagyományosan optimista piaci várakozásokat el is kell érni, jelen pillanatban pedig talán ezzel kapcsolatban van a legtöbb aggodalom.

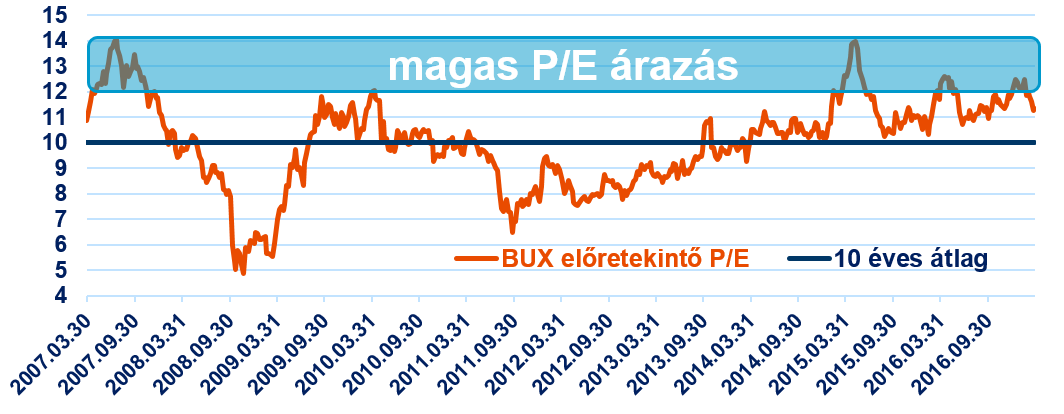

A magyar tőzsde egyik legfontosabb árazási mutatója, az árfolyam/várható eredmény ráta (előretekintő P/E) 12,5 pontot ért el 2017 elején. Ez a szint nem magas a régiós és feltörekvő tőzsdék árazásához képest, azonban történelmi visszatekintésben már az látható, hogy ritkán volt ilyen magasan az értékeltség, az átlagos 10-es mutatóhoz képest ez több mint 20%-os prémium.

Ha bejön az elemzői profit várakozás (3000 forint / BUX) és ha a piac továbbra is 12-es P/E-vel árazza a magyar részvényeket, akkor a BUX index (3000×12) 36 ezer pontig kell szárnyaljon 1 éven belül. Egyszerű a számítás, de elég sok a ha…

stagnáló eredmény kilátások

A legfrissebb negyedéves jelentések után a menedzsmentek inkább óvatosabb üzentet fogalmaztak meg, azaz kérdésessé vált a fenti, 3000 forintos előrejelzések tarthatósága.

- OTP: A blue chipek közül a legnagyobb kilengést mutatta idén az árfolyam (+12% után -13%. A hazai és régiós gazdasági növekedés, hitelezés beindulása jó jel, de elemzői leminősítés is érkezett az alacsony hozamkörnyezet kamatmarzsot romboló hatására hivatkozva. A jelentős tőkefelesleg leépítésére évek óta léteznek tervek (akvizíciók, magasabb osztalékfizetés), de jelentős változás még nem történt. A menedzsment szerint magas az árazás, igaz a kiemelkedő profitabilitás miatt fairnek mondható.

- MOL: A tavalyihoz képest sokkal magasabb és stabilabbnak tűnő olajár ellenére nem vár javulást a cég 2017-ben. A jó hír, hogy emelik az osztalékot, és még részvényfelaprózás is lesz a likviditás emelése érdekében. Az átváltható kötvény sztori lezárásáig 7% MOL részvény jövőbeli tulajdonosa nem ismert, ennek a kockázatnak a megszűnésével újra a fundamentumok kerülhetnek előtérbe.

- Richter: A szokásos év eleji konzervatív menedzsment előrejelzés nem volt meglepetés, ezért is állta legjobban a sarat az elmúlt hetekben az árfolyam a hazai piacon. A befektetők kedvelik az saját fejlesztésű termékekben rejlő növekedési potenciált, azonban az árverseny éleződése jelentős aggodalomra ad okot.

- Telekom: A legnagyobb csalódás az osztalék dinamikus emelésében hívőket érte. A tavalyi 15 és az idei 25 után jövőre 35 forint volt az elvárás. Azonban marad a 25 forintos kifizetés, mert a cég a piaci kihívások miatt aggódik és inkább adósságot csökkent. Az 5% körüli osztalékhozam nem eléggé vonzó a versenytársakhoz képest, és a hosszú kötvényhozamokhoz képest sem magas felár.

vissza az átlagos árazáshoz

A régióban éles verseny van a befektetőkért, sok a magyarhoz hasonló árazású és/vagy jobb profitnövekedéssel bíró piac. Két év szárnyalás után sok befektető profitot realizált, így a magas árazás is korrigálásra került.

venni, vagy nem venni?

Újabb egyszerű számítás: az óvatos menedzsmentek miatt az elemzőkhöz képest 5%-kal kisebb profitot várva (2850 forint / BUX index), átlagtól némileg magasabb árazással (11 előretekintő P/E) 31350 pont körül (hibahatár +/-2%) van az index indokolható értéke. Persze ez csak egy szcenárió a sok lehetséges profit-árazás kombináció közül, de szerintem közel van az igazsághoz.

Ez alapján rövid távon nem vonzó a BUX index, a pozitív fordulathoz új növekedési sztorikra (=több profit) és tartósan optimista piaci hangulatra (magasabb árazás) lesz szükség.