Nagy viták zajlanak most, hogy amit látunk a forintban, az egy tartós fordulat vagy csak egy átmeneti fellángolás a gyengülő trendben. Nézzük az érveket!

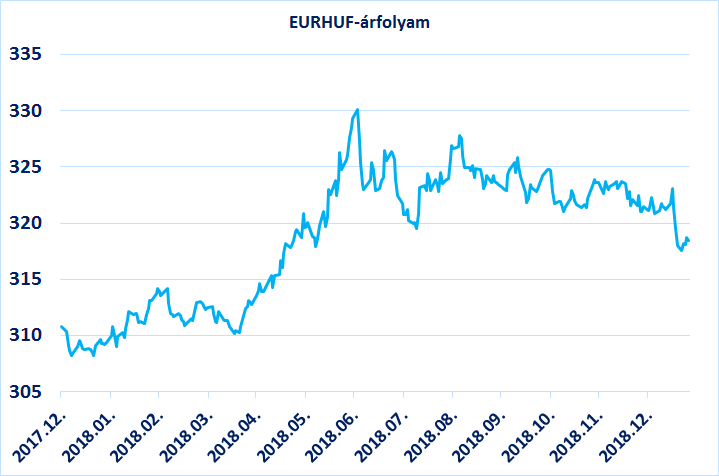

Az elmúlt napokban a forint látványosan kitört a korábbi hónapok oldalazásából és a jegybanki nyilatkozatok hatására, miszerint küszöbön áll a szigorítás, 318 alá szaladt az árfolyam. De mi változott és főképp, milyen erők mozgatják az árfolyamot?

Az infláció valóban gyorsul. Az MNB által most irányadónak tekintett, a gazdasági folyamatokat jobban megragadó adóhatásoktól tisztított maginfláció 2,9%-ra emelkedett. Erre egy hiteles jegybanknak reagálnia kell és ez a monetáris szigorítás pozitív erőként hathat a forintra, ahogy ezt az elmúlt napokban is láthattuk.

De nézzük meg, milyen egyéb tényezőket érdemes még figyelembe venni az árfolyamnál:

- A forintot korábban támogató folyó fizetési többletünk csökken és az, hogy az EU-s pénzek a jövőben hasonló szinten maradnak, szintén erősen kérdéses (például a britek kilépése miatt).

- Az ország árfolyamkitettsége, mint kockázat, szintén nagymértékben leépült: a háztartásoknál gyakorlatilag eltűnt, az állam is jelentősen csökkentette, a vállalatok pedig sokszor a működésükből (pl. devizás bevételeikből, fedezett hiteleleikből) fakadóan védettek a leértékelődés ellen.

- A változó kamatozású, tehát kamatérzékeny, főként jelzáloghitelek állománya a háztartásoknál még relatíve mindig magas. Ugyanakkor súlyuk az MNB által bevezetett erős ösztönzők hatására rohamosan csökken.

- A forint ellen spekulálók a legutóbbi adatok alapján valószínűleg még sokan vannak és ha a mostani erősödésben kitartanak, akkor gyakorlatilag ingyen (évi 0,4%-os kamattal) tudják tartani a pozíciót.

- A világgazdaság egyértelműen lassul. És bár a komolyabb recessziót jó eséllyel sikerül elkerülnünk, a kockázatok lefelé mutatnak, ami a magyar növekedésre is hatással lesz.

- Magyarországon nincs strukturális értelemben vett reálfelzárkózás. Amit most látunk látványos növekedés (pl. az EU átlagával szemben) „csak” ciklikus és egyedi (pl. EU-s pénzek) okokkal magyarázható. A mostani növekedésünk jóval a potenciális, tehát a hosszútávon fenntartható növekedési pályánk felett van. Emiatt is gyorsul most az infláció. Ha viszont nincs érdemi reálfelzárkózás, akkor a reálárfolyam sem értékelődhet fel, különben romlik az ország versenyképessége. Továbbgondolva, az inflációs különbözet (magyar vs. EU-átlag) miatt a nominális árfolyamnak (ami most 3XX) gyengülnie kell.

Ezekből a folyamatokból nekem a következő kép rajzolódik ki:

- Az MNB bár komolyabban is szigoríthatna, de nem fogja elsietni a kamatemelést. Először a nemkonvencionális eszközök leépítésével év végére visszahúzza a rövid hozamokat a 0,9%-1%-os szintekre.

- Ezzel azonban még jóval a biztonságosabbnak tekintett cseh és lengyel kamatok alatt maradunk, így a forint továbbra is érzékeny marad a külső sokkokra, mint amilyen tavaly a török vagy argentin megbicsaklás volt.

- Ahogy pedig a világgazdaság lassulása idővel idehaza is begyűrűzik, a forint leértékeléssel lehet majd segíteni a kifulladó növekedést. A magas államadósság miatt költségvetési élénkítésre ugyanis nincs nagy tér.

A kérdés számomra csak az, hogy mikor fullad ki a mostani lendület a forintban (vagy már ki is fulladt…?) és vesszük ismét felfelé az irányt. Kedden, a kamatdöntésnél arra számítok, hogy a befektetők csalódni fognak, hiszen az MNB már nem fog erősebb üzenetet küldeni a korábbiaknál.

Megyek is megvenni az eurómat a síelésre…

[poll id=”33″]