Az elmúlt néhány évben már hozzászokhattunk, hogy a világ nagyobb jegybankjainak bevett eszközévé vált a mennyiségi lazítás (QE). Nincs ez most sem másként a koronavírus által támasztott kihívások közepette: mind a Fed, mind az EKB komoly vásárlásokat folytat. A héten azonban fontos mérföldkőhöz érkezett a hazai monetáris politika is, ugyanis az MNB is csatlakozik az egyre csak bővülő QE társasághoz: a másodpiacon fog a jegybank előre meghatározott limit nélkül főként hosszú lejáratú állampapírokat vásárolni a következő időszakban.

akkor most mégis lazít a jegybank?

A hazai monetáris politika speciális helyzetet teremtett a tavasz folyamán, ugyanis az utóbbi néhány hétben a hozamgörbe rövid oldalán szigorítást láthattunk az egyhetes betét bevezetésével, illetve az egynapos hitelkamat emelésével. Utóbbi akár lehetővé teszi az egyhetes betét jelenlegi 0,9%-os szintjének további emelését, ha szükségesnek látja azt a jegybank. Ezzel „szemben” viszont a jegybank bevezette először a fedezett hitelprogramját, illetve most a másodpiacon történő QE-t a hozamgörbe hosszú végének leszorítása céljából. Látható, tehát, hogy a rövid kamatok emelésén keresztül drágítja a forint elleni pozícionáltságot, illetve kiszívhatja azt a likviditást, amit bepumpál majd a rendszerbe a hosszú papírok vásárlásán keresztül.

mi zajlik a háttérben?

Ahhoz, hogy megértsük, miért folyamodhatott az MNB a QE-hoz, érdemes elsőként egy pillantást vetni a magyar hozamgörbe alakulására, ugyanis a márciusban látott óriási piaci volatilitásban egy jóval alacsonyabb likviditású kötvény másodpiac lépett a korábban megszokott helyére. Ebben a periódusban a hozamszintek nagyon rövid idő alatt jelentőset emelkedtek. Az egyik március végi diszkontkincstárjegy aukción ajánlatot sem fogadott el az ÁKK ebben a helyzetben.

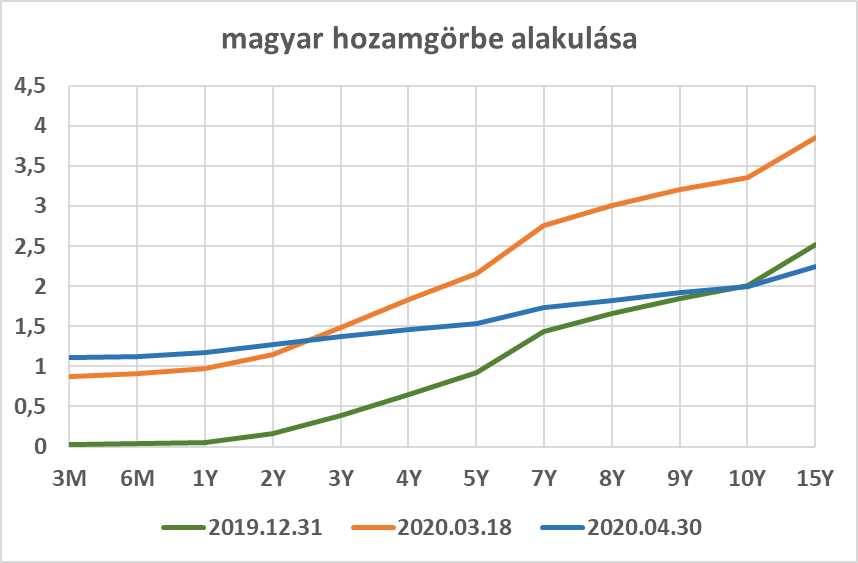

A lenti ábra az egyes lejáratokhoz tartozó hozamszinteket mutatja tavaly év végén, a mostani turbulencia (hozam alapú) csúcspontján, illetve április végén. Mindkét (rövid végen szigorítás, hosszú végen lazítás) fent említett monetáris politikai manőver tetten érhető az ábrán: a rövid kamatok jóval feljebb kerültek és a turbulencia óta laposodott a hozamgörbe.

Egyre inkább nyilvánvaló, hogy a koronavírus által okozott gazdasági leállás átvészeléséhez és a gazdasági újraindításhoz óriási állami élénkítések szükségesek és ez alól nem (lesz) kivétel Magyarország sem. A kérdés leginkább csak a szükséges támogatás mértéke felől nyitott. A megnövekedett finanszírozási igény óhatatlanul az államadósság növekedését vonja maga után, amely praktikusan megnövekedett kötvénykibocsátást jelent. Ez látható az ÁKK által áprilisban publikált 2020-ra vonatkozó frissített finanszírozási tervben is. A megemelkedett kibocsátás (kínálat) pedig könnyen hozamfelhajtó hatású lehet. Ha pedig elhúzódik mind a világ, mind a hazai gazdaság talpra állása, úgy a megemelkedő kockázat a hazai hozamfelár további növekedését is eredményezheti a makrogazdasági mutatók romlása következtében (emiatt rontotta épp a múlt héten az S&P a magyar BBB adósbesorolás kilátását pozitívról stabilra).

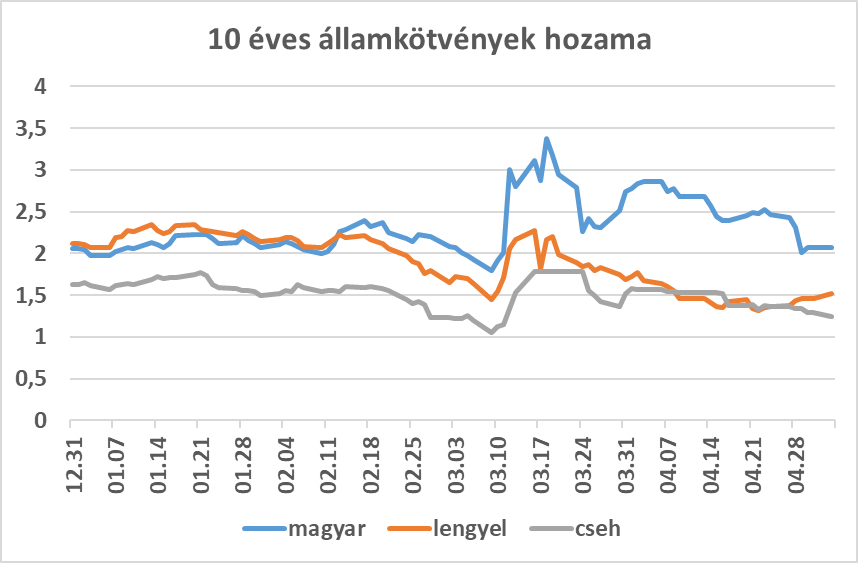

A magyar jegybank pedig itt jön a képbe: azzal, hogy jelzi a piacnak, hogy kész korlát nélkül vásárolni, erős szignált küld: cél a hozamgörbe laposítása a hosszú hozamok alacsonyan tartásával, aminek segítségével az állam olcsóbban juthat finanszírozáshoz az aukciókon keresztül. Ennek fényében várható, hogy addig nagy mennyiségű kötvénykibocsátást végez majd az ÁKK, amíg az MNB aktívan részt vesz a hozamgörbe alakításában. Ezt teszi egyébként a lengyel jegybank is, amely már korábban elkezdte QE programját. Az alábbi ábra összegzi a tízéves magyar, lengyel és cseh papírok hozamalakulását az idei év folyamán.

A turbulencia előtti hozamkülönbözetek jó kiindulópontot nyújtanak a hatások felfedezéséhez. A lengyel és magyar hozamok nagyjából együtt mozogtak az év első két hónapjában. A lengyel jegybank ugyanakkor március közepén elindította a QE programját, aminek hozamleszorító hatása tetten érhető az ábrán is. A cseh jegybank viszont nem hozott hasonló döntést, így jelenleg a lengyelhez hasonló hozamszinteken forognak a cseh papírok. A piac természetesen már erősen árazza a magyar QE-t is, az utóbbi napokban látható hozamcsökkenés főként ennek tudható be. A teljes képhez hozzátartozik, hogy a lengyel QE vélhetően agresszívabb a magyarnál az eddig látott nagyságrendek alapján, de pontos kalkuláció nem lehetséges, ugyanis mindkét jegybank a piaci helyzet alapján dönt a vásárlások mértékéről.

A következő néhány hét, hónap nagy kérdései, hogy mekkora hatást tud elérni és fenntartani az MNB a magyar kötvénypiacon, meddig folytatja a tevékenységet és mi történik, ha felhagy a QE-val. Jósolni hosszú távra talán rég nem volt ennyire lehetetlen küldetés, mint jelenleg. Én azt gondolom, hogy a megemelkedő kockázatok miatt felfelé több a tér a magyar hozamgörbe hosszú vége számára, ugyanakkor az MNB piaci jelenléte felső korlátot tud majd biztosítani az elkövetkező hetekben. Utána pedig megkezdődik a QE nélküli állapot piaci újraárazása. Kivéve, ha innentől velünk marad a QE itthon is. Ez lehetetlennek tűnik, hiszen a hozamok ilyen szintű rögzítése várhatóan a forint gyengülését vonná maga után. De láttunk már karón varjút az elmúlt évtizedben és eddig nem úgy tűnik, hogy az új évtized hozza el a globális monetáris politika normalizálódását.

4,72 (25 szavazat)

4,72 (25 szavazat)