Az elmúlt hetekben minden a november 3-i elnökválasztásról szólt az USA-ban, ami valóban komoly hatással lehet a részvénypiacra (erről itt írtam), azonban ebben a bejegyzésben a „klasszikus” fundamentumokat vizsgálom meg.

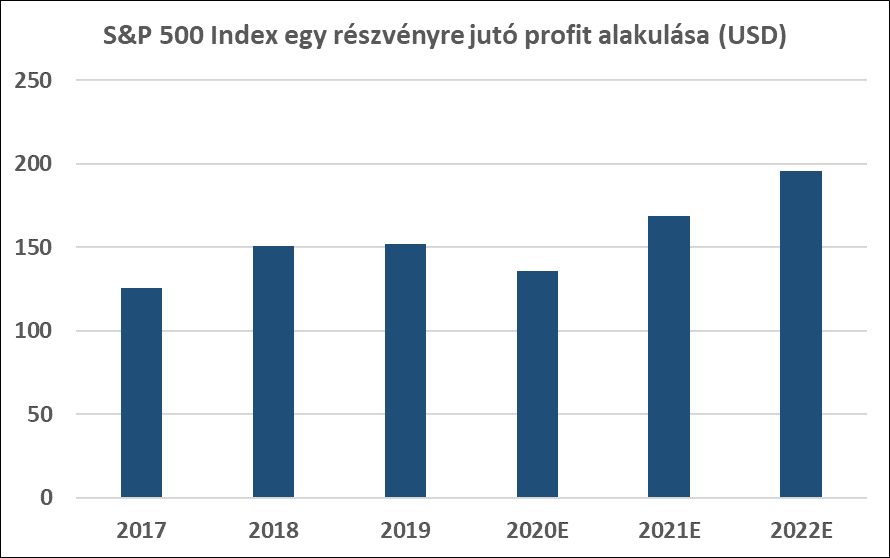

Kezdem a negatív tényezőkkel, azon belül is a profitokkal. Az alábbi ábrán látható, hogy az elmúlt években hogyan alakult a profit a legnépszerűbb amerikai részvényindex esetében, valamint az is, hogy mik az elemzői várakozások az idei, valamint a következő két évre. Úgy gondolom, hogy erős optimizmus jellemzi a jövőbeli profitokat, hiszen a munkaerőpiac és ezzel együtt a gazdaság még mindig nehéz helyzetben van, így nehéz lesz 10%-kal túlszárnyalni a 2019-es profitokat. Tovább ront a képen a Biden győzelme esetén várható társasági adó növelés, bár a jelenlegi állapotok miatt, ez valószínűleg elnöksége második felére csúszik.

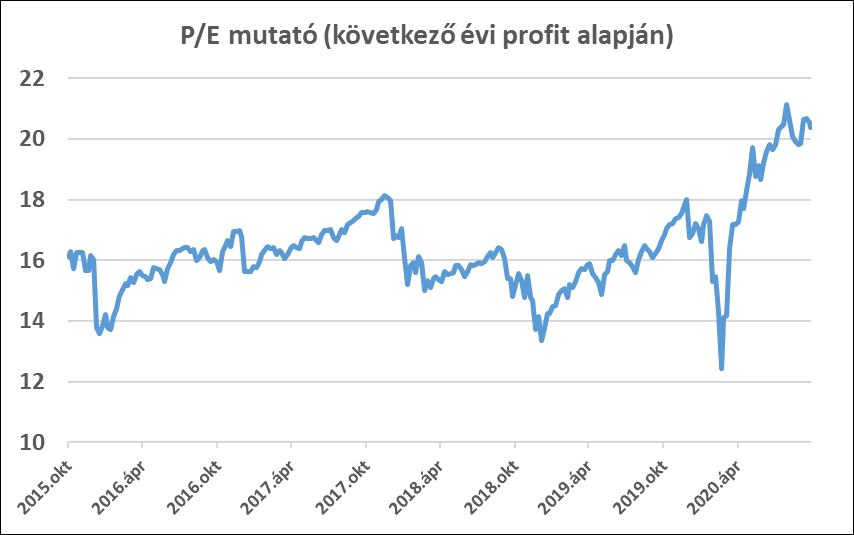

Az értékeltség sem az emelkedés irányába mutat. Gyakran hivatkozok arra, hogy a részvénypiac drága vagy olcsó, amit leggyakrabban a P/E, azaz a részvényár és a profit viszonya alapján teszek. Ha ezt a mutatót vizsgáljuk, akkor az láthatjuk, hogy az elmúlt 5 év legmagasabb szintjén tartózkodik, azaz a részvénypiac jelenleg drágának mondható.

Általában azt is meg szoktam vizsgálni, hogy milyen a befektetői hangulat, bika vagy inkább medve kilátások dominálnak a befektetők között. Jelenleg az általam erre használt mutatók többsége semleges jelzést ad, a befektetők átlagosnak mondható mennyiségű határidős kontraktust tartanak és a kisbefektetői szentiment is az elmúlt évek átlagán áll. Egyedül a félelem index (VIX) jelez a szokottnál nagyobb várható ingadozást a következő hónapokra, erre korábban kollégám is felhívta a figyelmet.

A pozitív kilátásokat leginkább a gazdaságpolitika két fő ága támogatja. A fiskális politikát illetően, arra számítok, hogy a következő elnöktől és szenátusi összetételtől függetlenül újabb gazdaság élénkítő csomag érkezik majd az USA-ban. A monetáris politika pedig továbbra is támogató lesz, a Fed évekig folytatja a pénzpumpát, a kamatemelés pedig szóba sem kerül egy jó ideig. Az is a részvényárfolyamok emelkedése mellett szól, hogy egyre több megtakarító kényszerül növelni a részvények súlyát a portfóliójában a kötvények kárára. A jelentleg 0,35 százalékon álló öt éves kötvényhozam a várható infláció mellett szinte garantálja a negatív reálhozamot az USA-ban, így a részvények vonzereje egyre nagyobb a kötvényekkel szemben.

Ebben a környezetben a részvényekre fordítom a legnagyobb figyelmet, hiszen ettől az eszközosztálytól várom a jobb teljesítményt a portfóliómon belül. Azonban a magas értékeltségi mutatók és az optimista profitvárakozások miatt, úgy gondolom, hogy felértékelődik az aktív menedzsment szerepe, azaz az indokolatlanul olcsón árazott részvények és szektorok felkutatása, valamint azon növekedési sztoriké, amelyek még a jelenlegi várakozásokat is túlszárnyalhatják.

4,52 (29 szavazat)

4,52 (29 szavazat)